Existen diversas figuras en la legislación mexicana para desarrollar actividades empresariales y obtener beneficios económicos, estas están reguladas en su mayoría en la Ley General de Sociedades Mercantiles (LGSM) y cuentan con características distintas las cuales deben ser analizadas para elegir la más adecuada según las necesidades de cada persona.

Una de las figuras más recurridas es la asociación en participación (A en P), la cual tiene algunas particularidades y limitaciones, así como obligaciones en materia tributaria. Por lo que a continuación se exponen algunas implicaciones de estas asociaciones y un ejemplo práctico de la forma de tributar.

El Código de Comercio (CCom) del 4 de junio de 1887, expedido por el entonces presidente Porfirio Díaz, comprendió la importancia de regular la asociación en participación como aquella en la cual se interesan dos o más personas en operaciones que tratan en su propio nombre una o varias, siempre que constituyan una sola entidad jurídica. Posteriormente la regulación fue sustituida por la LGSM en la que se abordó el tema de forma más amplia.

La A en P suele ser utilizada cuando se desea participar en un determinado proyecto sin tener una responsabilidad directa sobre sus consecuencias jurídicas, esto debido a que el asociante actúa en nombre propio y representando al negocio.

Esta figura jurídica se encuentra regulada en el capítulo XIII de la LGSM “De la asociación en participación”, la cual establece que la asociación en participación es un contrato por el cual una persona concede a otras que le aportan bienes o servicios, una participación en las utilidades y en las pérdidas de una negociación mercantil o de una o varias operaciones de comercio.

Algunas características de esta asociación son:

En esta materia la asociación en partición es entendida como el conjunto de personas que llevan a cabo actividades empresariales con motivo de la celebración de un convenio y siempre que las mismas, por disposición legal o del propio convenio, participen de las utilidades o de las pérdidas, derivadas de dicha actividad (art. 17-B, CFF).

De igual forma que la LGSM, se confirma que para efectos fiscales la A en P tendrá personalidad jurídica para los efectos del derecho fiscal cuando en el país realice actividades empresariales, cuando el convenio se celebre conforme a las leyes mexicanas.

El segundo párrafo del numeral 17-B del CFF indica que la A en P estará obligada a cumplir con las mismas obligaciones fiscales, en los mismos términos y bajo las mismas disposiciones, establecidas para las personas morales en las leyes fiscales. De tal forma que cuando las leyes tributarias hagan referencia a persona moral, se entenderá incluida a la A en P.

La asociación en participación se identificará con una denominación o razón social, seguida de la leyenda A. en P. o en su defecto, con el nombre del asociante, seguido de las siglas antes citadas. Asimismo, tendrán, en territorio nacional, el domicilio del asociante.

Bajo esa premisa para la determinación del ISR a cargo se seguirán los lineamientos para las personas morales; es decir, obtendrán los ingresos en términos de los numerales 16, 17 y 18 de la LISR, esto es la totalidad de los ingresos en efectivo, en bienes, en servicio, en crédito o de cualquier otro tipo, que obtengan en el ejercicio, inclusive los provenientes de sus establecimientos en el extranjero.

Para la aplicación de las deducciones, las que se podrán aplicar son las previstas en el numeral 25 de la LISR, y deberán cumplir los requisitos del artículo 27 del mismo ordenamiento. Esto lo confirma la siguiente tesis del Tribunal Federal de Justicia Administrativa (TFJA):

Conforme a lo establecido en el segundo párrafo, del artículo 17-B, del Código Fiscal de la Federación, el contrato de Asociación en Participación con independencia de la naturaleza que ostente, para efectos fiscales reviste el carácter de persona moral, encontrándose sujeto al cumplimiento de todas y cada una de las obligaciones previstas para estas. De esta manera, considerando que la Ley del Impuesto sobre la Renta vigente en 2011, específicamente en su artículo 31, establece los diversos requisitos a los que se encuentran afectas las deducciones para su procedencia, y dado que el legislador no hizo distinción alguna en cuanto a la existencia de un tratamiento fiscal especial o diverso respecto al contrato de Asociación en Participación, sino por el contrario, señaló que para efectos fiscales este se consideraría una persona moral con las mismas obligaciones y derechos, entonces, es claro que la exigencia en el cumplimiento de los requisitos establecidos para la procedencia de las deducciones de que se traten sean de estricta observancia para la contribuyente en mención.

Clave: VIII-P-1aS-89

En resumen, el contrato de A en P tendrá las mismas obligaciones fiscales que una persona moral, y que su representación recaerá en el asociante, teniendo incluso la responsabilidad solidaria de los asociados (art. 26, fracc. XVII, CFF).

Al adjudicar a la A en P la obligación fiscal de una persona moral tendría que inscribirse al RFC y pagar las contribuciones correspondientes, según las situaciones jurídicas en que se ubique. Las aportaciones que reciba la asociación dependiendo el tipo de bien, podrían ser activos fijos, mercancías, etc., cuyas aportaciones formarán la cuenta de capital de aportación, siempre y cuando se precise que la aportación es en propiedad (art. 78, último párrafo, LISR).

Por los ingresos de las actividades económicas que realice la A en P, para la determinación de su resultado fiscal, acumulará sus ingresos, pagará el ISR y colmará sus obligaciones de ese impuesto, de la misma manera que una persona moral del Título II de la LISR.

En materia de IVA se estará sujeto a este, pues en términos del artículo 1o. de la LIVA, cuando las personas morales realicen actos gravados en territorio nacional son contribuyentes de este gravamen para todos los efectos.

Para ejemplificar el proceso de inscripción de este tipo de asociación, tómese el supuesto de una empresa dedicada a distribuir insumos que desea celebrar en el 2023 un contrato de A en P con las señoras Emilia Jiménez y Angelica Becerril.

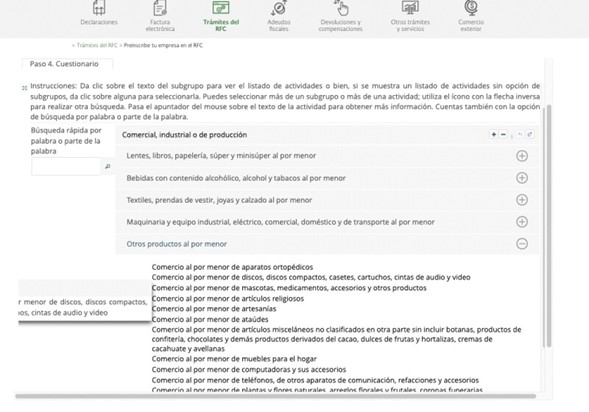

El objeto del contrato es para la comercialización y distribución de diversos bienes, fungiendo la empresa como asociante.

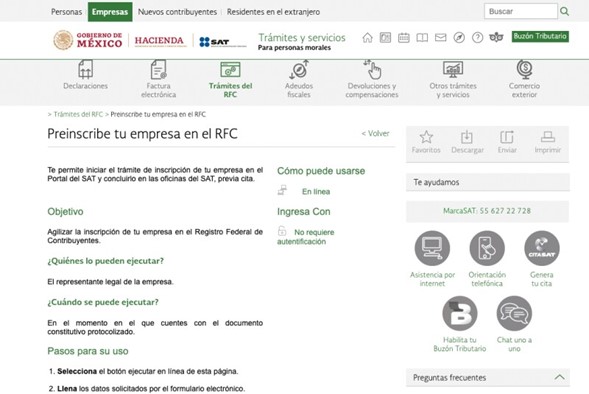

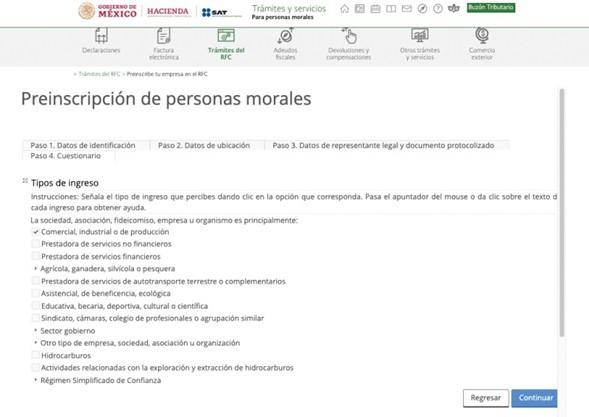

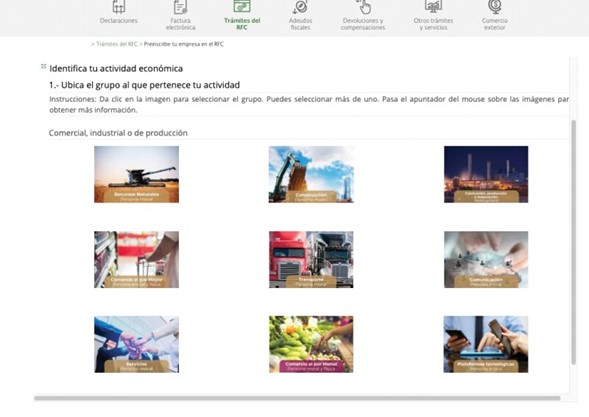

Como se mencionó a la A en P se le debe dar un tratamiento similar al de una persona moral, por lo que debe darse de alta en el RFC. Esto ingresando a la página en internet www.sat.gob.mx, en el menú elegir la opción “Empresas” / “Trámites del RFC” / “Preinscribe tu empresa en el RFC” / “Ejecutar en línea”.

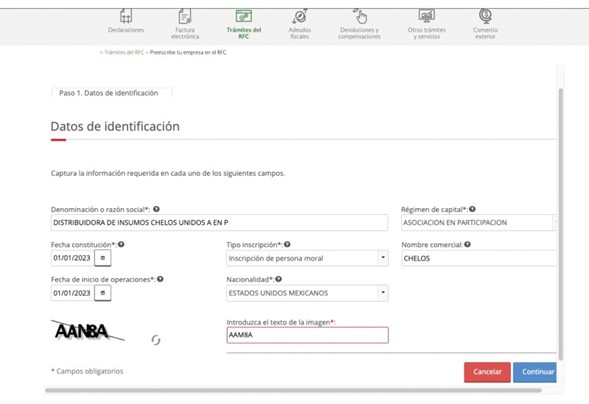

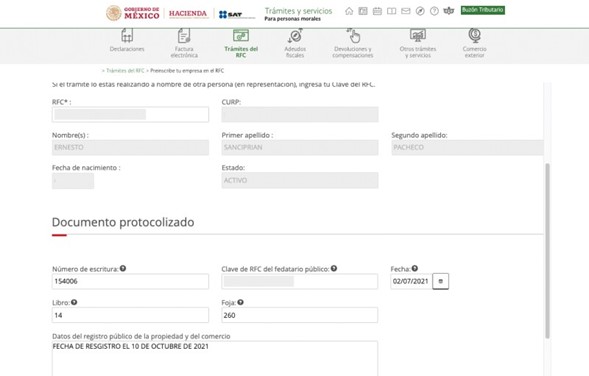

Una vez ingresando a la aplicación para realizar la preinscripción se deberá primeramente indicar los datos generales del contrato:

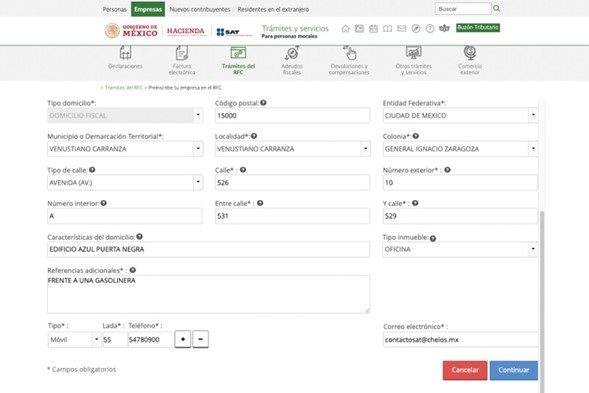

Deberá agregarse el domicilio fiscal de operaciones pulsando sobre el botón correspondiente:

El domicilio fiscal de la A en P deberá ser el mismo que el del asociante, por lo que, si las operaciones relativas a este contrato se desarrollan en uno distinto, se incluirá este otro como una sucursal (art. 17-B, cuarto párrafo, CFF). En este ejemplo no se tiene otro domicilio por lo que se pulsa el botón “Continuar”.

Enseguida se ingresan los datos del representante de la asociación en participación, que en el supuesto de ser una persona moral como en este ejemplo, será la misma persona física que funge como representante legal, salvo que se otorgue un poder distinto para tales efectos.

En este caso se introducen los datos del representante legal de distribuidora de insumos “asociante”.

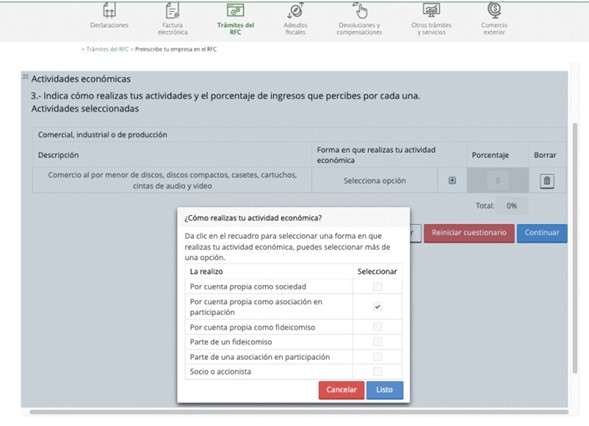

A continuación, se manifiesta que las actividades se realizarán por cuenta propia como A en P.

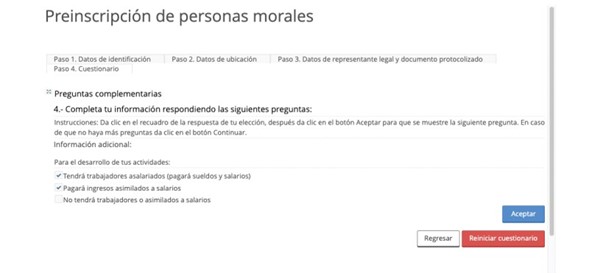

Se especifica si se contará o no con trabajadores

Posteriormente se introducirá el RFC de cada asociado y del asociante en el recuadro correspondiente y se dará un clic en el botón “Registrar”. Al concluir la carga de todos se continua con el llenado del alta.

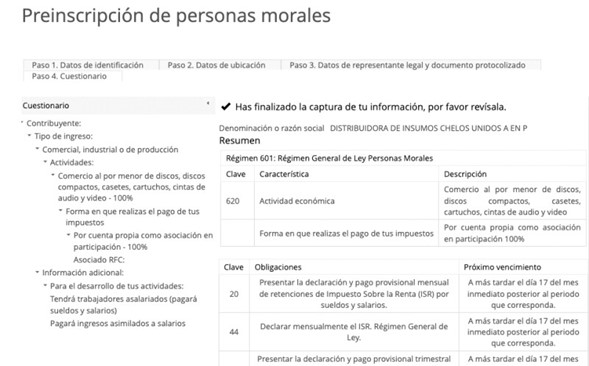

Con esto se muestra el resumen de las obligaciones del contribuyente y se da clic en “Guardar datos del cuestionario”

Al presionar “Continuar” se muestra el acuse de preinscripción en el RFC del contrato de A en P.

Una vez concluida la preinscripción el representante legal del asociante deberá acudir a la ADSC, debiendo presentar los siguientes documentos de acuerdo con la ficha de trámite “43/CFF Solicitud de inscripción en el RFC de personas morales en la ADSC” (Anexo 1-A de la RMISC 2023):

A falta de disposiciones específicas del contrato, la asociación en participación se disuelve o liquida conforme a las reglas establecidas para las sociedades en nombre colectivo. En dicha circunstancia, cuando concluye algún contrato por cumplirse alguna de las cláusulas previstas en el mismo, o porque alguno de los contratantes así lo decidiera, en principio se ajustaría a los términos del mismo contrato; es decir, se tendría que observar lo dispuesto en el acuerdo de voluntades respecto a la forma en que se repartirán las utilidades, previo cumplimiento de las obligaciones con terceros.

De lo contrario, como se comentó se aplican las disposiciones relativas a las sociedades en nombre colectivo, pero solamente en lo referente a la responsabilidad de los socios, sin que ello implique que debe acatarse el procedimiento de la disolución y liquidación de sociedades, porque los capítulos de disolución y liquidación de sociedades corresponden precisamente a sociedades, las cuales tienen una personalidad jurídica propia con la obligación de inscribirse en el Registro Público, y los contratos de asociación en participación no se encuentran en esos supuestos (arts. 253 y 254, LGSM).

En el ámbito fiscal, aun cuando el artículo 17-B del CFF le otorga a este tipo de asociaciones personalidad jurídica para los efectos tributarios, cuando se desarrollan actividades empresariales es evidente que se está rebasando el alcance del contrato de asociación, pues el hecho que se le incorporen obligaciones en esta materia no puede trascender en otros actos; es decir, no tiene los atributos de una persona.

Respecto a la terminación del contrato, los activos o utilidades pendientes se deberán repartir según lo establecido en el contrato, pero de ninguna forma puede entenderse que deben someterse a un procedimiento de disolución y liquidación, porque esta regulación no le es aplicable. Por ello, las disposiciones relacionadas a la liquidación del artículo 12 de la LISR, tampoco lo son, toda vez que ese procedimiento se ejerce por las sociedades que entran en liquidación, situación que no se actualiza para la A en P, aun cuando para efectos fiscales sea una persona moral.

Bajo esa premisa, no se estará obligado a presentar el aviso de inicio de liquidación y únicamente se tendría que presentar el aviso previsto en los artículos 27, inciso D), fracción IX del CFF, así como el 29, fracción XIV y 30, fracción XI del RCFF, conforme a la ficha de trámite “82/CFF Aviso de cancelación en el RFC por liquidación total del activo”, contenida en el Anexo 1-A de la RMISC 2023; este, según el artículo 2o. del RCFF, debe presentarse conjuntamente con la última declaración del ejercicio y será por todo el ejercicio, al no existir la forma de considerar la terminación del ejercicio en forma anticipada (art. 11, CFF), pues esta disposición también está dirigida a sociedades.

El formato RX del aviso de liquidación no se ajusta totalmente para este acto jurídico, pero la ficha de trámite 32/CFF en comento describe que se utiliza para las referidas A en P.

Este modelo de negocios puede resultar eficiente siempre y cuando se comprendan los alcances y utilidad de estos, ya que permite llevar a cabo diversas actividades en asociación sin la necesidad de constituir una empresa; sin embargo, estos contratos no se libran del pago de impuesto, por ello, resulta necesario conocer el proceso de inscripción ante el SAT, la forma de tributar y cómo dar de baja la asociación ante la autoridad.

A continuación se establecen una serie de preguntas y respuestas que se hacen de manera constante respecto del tema de los dividendos, con el fin de despejar dudas y tener información concreta sobre estos.

¿Qué es un dividendo?

Es el principal derecho patrimonial de los socios, y se refiere al porcentaje que debe recibir cada uno de ellos por las ganancias o beneficios que hayan generado en la entidad, en relación y como consecuencia de su participación en esta.

¿Cuál es la naturaleza de los dividendos?

Es una ganancia de la actividad especulativa del negocio. Son representados por títulos accesorios, es un derecho de crédito que surge de las utilidades generadas. También se consideran como la parte alícuota de las utilidades repartibles atribuidas a una acción; en el artículo 127 de la Ley General de Sociedades Mercantiles (LGSM) los denomina cupones.

¿En qué consiste el derecho a los dividendos?

El derecho a los dividendos surge de la fijación de la ganancia repartibles, es un derecho de crédito, independientemente de la voluntad de los socios.

Es el determinado en los estados financieros, entra en el patrimonio del accionista como un valor patrimonial propio. En consecuencia, puede cederlo, transmitirlo, gravarlo e incluso en caso de concurso o quiebra, puede actuar como acreedor.

¿Cuáles son las condiciones para determinar la entrega de los dividendos?

Salvo pacto en contrario, la distribución de las ganancias entre los socios capitalistas es de forma proporcional a sus aportaciones.

Para determinar su distribución, la sociedad deberá observar lo siguiente:

Asimismo, la distribución de los dividendos deberá efectuarse en proporción al importe que los socios hubiesen exhibido sus acciones (art. 117, LGSM).

Al socio industrial le corresponde la mitad de las ganancias, y si fueran varios, esa mitad se dividirá entre ellos por igual, no podrá excluirse a ningún socio.

¿El proceso para repartir dividendos debe estar consignado en los estatutos?

No es indispensable que el proceso para distribuir dividendos esté consignado en los estatutos, ya que en caso de que se omita la manera de hacer la distribución de las utilidades y pérdidas entre los socios al final del ejercicio se hará conforme a lo dispuesto por la ley (fracción X, art. 6, LGSM, en relación con el art. 8 del mismo ordenamiento).

¿En qué consiste el fondo de reserva?

Se establece en el artículo 20 de la LGSM, donde se precisa que, de las utilidades netas de toda sociedad, deberá separarse anualmente el cinco por ciento, como mínimo, para formar el fondo de reserva, hasta que importe la quinta parte del capital social.

El fondo de reserva deberá ser reconstituido de la misma manera cuando disminuya por cualquier motivo.

¿Quiénes son los socios industriales?

Son los socios que no aportan dinero, solo trabajo, por lo que les corresponde la utilidad repartible, la cual se tiene que determinar en 50 % entre socios de acuerdo con sus acciones y 50 % para socios industriales; ellos no participan en pérdidas, como no hay aportación, solo participan en ganancias.

¿Se debe registrar el reparto de dividendos?

Sí, en 2018 se hizo obligatorio, conforme al artículo 50 bis del Código de Comercio (CCom), el registro de todos los actos mercantiles.

Se deberá hacer una asamblea para lo cual tendrán que publicar un aviso por medio de la Secretaría de Economía (SE), que contendrá nombre de todos los socios, domicilio y su nacionalidad.

La inscripción del libro de accionistas en el registro público, ¿aplica para empresas que fueron fundadas antes de 2018?

Sí aplica para todas, tienen obligación de presentar información de los socios. Las empresas creadas antes de 2018 no tienen la obligación de presentar su información antes de ese año, pero si a partir de 2018.

¿Existe algún aviso por el cambio de accionistas?

Sí en el libro de accionistas, y también el artículo 27 de CFF dispone que se debe dar aviso de cualquier modificación que haya de socios y accionistas.

¿Se pueden repartir dividendos sobre utilidades reportadas en estados financieros trimestralmente durante el ejercicio, o debe ser sobre utilidades determinadas al término de los ejercicios?

Corporativamente se pueden hacer acuerdos en el acta constitutiva señalando esa opción, pero tendrá limitaciones por la parte fiscal, pues el artículo 76 de la LISR establece que deben estar aprobados los estados financieros al terminar el ejercicio, por lo que no se puede hacer trimestralmente; se debe esperar a que termine el ejercicio, entonces se presenta la declaración anual para dar a conocer las utilidades y se procede a repartir los dividendos.

¿En las sociedades civiles se puede llevar a cabo el reparto antes de que termine el ejercicio?

En sociedades civiles se puede aplicar un anticipo de remanente a socios, no son dividendos; el concepto de dividendos es únicamente para sociedades de capital.

El anticipo de rendimiento es un ingreso asimilado a salarios en términos de la LISR, no se debe confundir con los dividendos.

¿Se puede repartir a un solo socio sus dividendos si los demás renuncian a su reparto?

No se puede renunciar. En tal caso primero se hace el reparto de dividendos y luego los socios pueden ceder su derecho a quien ellos decidan, ya que al momento que hay un dividendo se vuelve propiedad del socio y puede hacer lo que quiera con esas cantidades. Primero se registra que se llevó a cabo el reparto de dividendos y luego puede cederse.

¿Se puede pagar dividendos a un socio y a otros no?

Se debe partir de que el decreto de dividendos es un acto privado, por lo que prevalece la voluntad de las partes; entonces se puede acordar en el acta de asamblea como se va a llevar a cabo el reparto de dividendos. Se puede establecer la fecha de pago de utilidades determinando qué día se paga a un socio y qué día a otros.

¿Si los socios no recogen dividendos, tienen prescripción?

El artículo 1045 del CCom dispone que prescriben en cinco años las acciones derivadas del contrato de sociedad y de operaciones sociales por lo que se refiere a derechos y obligaciones de la sociedad para con los socios, de los socios para con la sociedad y de socios entre sí por razón de la sociedad y tres años acciones para cobro de cupones o de los intereses vencidos sobre las obligaciones (art. 227, Ley General de Títulos y Operaciones de Crédito — LGTOC —).

Esa prescripción debe constar en acta de asamblea. El consejo decide si aplica la prescripción de tres o cinco años; se acuerda qué utilidades han prescrito como lo refiere el CCom y la LGTOC, ya que es derecho privado y tiene que constar la voluntad de los socios.

Por lo tanto, para acreditar prescripción debe constar en acta de asamblea, no es de facto.

En caso de muerte del accionista, ¿sus familiares pueden heredar su derecho a acciones y por lo tanto dividendos?

Se debe recordar que en principio es un acuerdo de voluntades y debe constar en los estatutos el procedimiento a seguir en caso de muerte de un accionista. Se permite poner limitantes, porque es un contrato privado; por ejemplo, se puede fijar dentro de estatutos que si fallece un socio se debe dar por terminada la asociación y la sociedad deberá pagar todo lo que le debe a sus herederos, pero no pueden entrar como socios, o que se ceda a todos los socios en proporción a su capital aportado.

Si en el acta constitutiva no se establece nada al respecto, se va a estar a lo que se determine en el juicio sucesorio, entonces todo lo que corresponda por derecho al accionista que fallece tendrá que pasar al heredero.

¿Si no reparto dividendos hay alguna consecuencia?

Fiscalmente no, pero sería raro que tuvieran utilidad y no repartieran, a lo cual podría hacer alguna observación la autoridad.

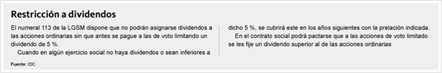

Corporativamente si una empresa no tiene utilidades no puede repartir dividendos; sin embargo, en el supuesto de tenerlas y aun así decide no repartir dividendos puede generar una inconformidad en los accionistas desde la óptica de que la decisión no es ajustada a derecho. Aquí vale la pena precisar que el numeral 17 de la LGSM prevé que no producirán ningún efecto legal las estipulaciones que excluyan a uno o más socios de la participación en las ganancias.

Ante tal premisa el accionista podrá acudir ante un juez y solicitar la convocatoria a una asamblea para que se aprueben los estados financieros y posteriormente se decreten los dividendos.

Aspectos fiscales para repartición de dividendos

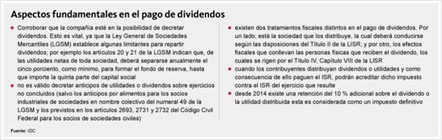

Existen dos tratamientos fiscales distintos en el pago de dividendos. Por un lado, está la sociedad que los distribuye, la cual deberá conducirse según las disposiciones del Título II de la LISR y por otro los efectos fiscales que conllevan las personas físicas que reciben el dividendo, los cuales se rigen por el Título IV, Capítulo VIII de la LISR.

Cuando los contribuyentes distribuyan dividendos o utilidades y como consecuencia de ello paguen ISR, podrán acreditar dicho impuesto contra el ISR del ejercicio que resulte.

Fiscalmente no existe el concepto de anticipo de dividendo sobre ejercicios no concluidos, solo se puede repartir sobre ejercicios terminados, pero si se entregó, podría considerarse como un préstamo al accionista, que encuadraría en otro tipo de situaciones y tiene otras repercusiones.

En las sociedades civiles se reparten el remanente distribuible, y en este escenario la LISR sí contempla un anticipo de remante.

A partir de 2014 se instauró en la LISR una retención adicional con carácter de pago definitivo a los dividendos, por lo que las utilidades que se generaron a partir de 2014 se deben separar contablemente abriendo una cuenta independiente a las utilidades generadas anteriormente, la tasa de retención adicional es del 10 %.

El artículo 76, fracción XI de la LISR, establece las obligaciones de las personas morales que pagan dividendos. Ese pago debe ser con cheque nominativo y entregar un CFDI.

¿En qué consiste la obligación de llevar un control de utilidades de las personas morales?

El numeral 77 de la LISR prevé las obligaciones que tienen las personas morales.

Deberán llevar una cuenta de utilidad fiscal neta (CUFIN). Esta cuenta se adicionará con la utilidad fiscal neta de cada ejercicio, así como con los dividendos o utilidades percibidos de otras personas morales residentes en México y con los ingresos, dividendos o utilidades sujetos a regímenes fiscales preferentes en los términos del décimo párrafo del artículo 177 de la LISR y se disminuirá con el importe de los dividendos o utilidades pagados, con las utilidades distribuidas a que se refiere el artículo 78 de la LISR, cuando en ambos casos provengan del saldo de dicha cuenta.

Para esos efectos, no se incluyen los dividendos o utilidades en acciones o los reinvertidos en la suscripción y aumento de capital de la misma persona que los distribuye, dentro de los 30 días naturales siguientes a su distribución. Para determinar la utilidad fiscal neta referida se deberá disminuir, en su caso, el monto que resulte en los términos de la fracción II del artículo 10 de la LISR

¿Existen otras obligaciones para las personas morales que distribuyan dividendos?

¿Qué pasa con las utilidades contables y las utilidades fiscales?

La CUFIN sirve para determinar cuáles de las utilidades fiscales pagaron el ISR. Con ese indicador, las utilidades que se pagan de dicha cuenta ya no sufrirán retención alguna por parte de la persona moral; no obstante, si el dividendo es pagado fuera de la CUFIN, procederá la retención del ISR, esto de forma independiente de la obligación del accionista de acumular sus ingresos en la declaración anual.

Así tenemos que la CUFIN no es para repartir utilidades, sino solamente es para verificar cuál de ellas ya pagaron el impuesto respectivo, lo que sirve para repartir el dividendo son las utilidades contables.

¿Cómo se determina la UFIN?

El artículo 77 de la LISR indica que se considera utilidad fiscal neta del ejercicio, la cantidad que se obtenga de restar al resultado fiscal del ejercicio, lo siguiente:

¿Qué es la CUFIN?

El artículo 77 de la LISR regula a la CUFIN, y se refiere a la cuenta que deberán de llevar las personas morales, adicionada con la utilidad fiscal neta de cada ejercicio, así como por los dividendos o utilidades percibidos de otras personas morales residentes en México.

¿Reducción de capital y reembolso de capital es lo mismo?

Reducción de capital es la que se lleva a cabo en razón del capital de la empresa o disminuyendo las propias pérdidas contables. Dicha reducción se lleva a cabo por acuerdos que se dan la asamblea de accionistas. Una reducción de capital puede generar una utilidad, la cual debe ser timbrada en el CFDI bajo el concepto de disminución de capital.

En el supuesto del reembolso de capital lo único que se hace es regresar a los accionistas la aportación de capital que hicieron en su momento, esta puede ser actualizada.

¿Los accionistas deben pagar impuestos adicionales sobre los dividendos?

Sí, a partir del ejercicio 2014 los accionistas están obligados a pagar impuestos adicionales sobre los dividendos recibidos, el pago se hace mediante retención que efectúan las personas morales del 10 %; cabe señalar que esta retención tiene carácter de pago definitivo, por lo que el contribuyente no podrá acreditar el impuesto retenido por la empresa.

¿Qué pasa con los dividendos percibidos por personas morales?

El artículo 16, último párrafo de la LISR señala que no son acumulables los ingresos por dividendos o utilidades que perciban de otras personas morales residentes en México.

¿Qué tipo de CFDI se debe emitir cuando se reparte un dividendo, y cuáles son los campos que debo llenar en dicho comprobante?

En el caso de dividendos se debe emitir el CFDI de Retenciones e Información de Pagos; este es el que respaldo de las retenciones de impuestos que fueron realizadas o por los pagos hechos.

Para que el CFDI sea válido y pueda cumplir como comprobante de retenciones e información de pagos, se requiere de un complemento que en el caso, será el de dividendos.

Algunas características de los CFDI´s de Retenciones e Información de Pagos son:

El CFDI de Retenciones e Información de Pagos se emitirá mediante el documento electrónico incluido en el Anexo 20. Asimismo, el CFDI de retención podrá realizarse de manera anualizada en el mes de enero del año inmediato siguiente a aquel en que se realizó la retención o pago, salvo que exista disposición legal o reglamentaria expresa en contrario.

Cuando en alguna disposición fiscal se haga referencia a la obligación de emitir un comprobante fiscal por retenciones efectuadas, este se emitirá, salvo disposición en contrario, conforme a lo dispuesto en la regla 2.7.5.4 de la RMISC 2023.

Conforme al anexo 20 de la Guía de llenado del CFDI que ampara retenciones e información de pagos se debe registrar lo siguiente:

¿Cómo se declaran los dividendos?

El artículo 140 de la LISR, precisa que las personas físicas deberán acumular a sus demás ingresos, los percibidos por dividendos o utilidades. Dichas personas físicas podrán acreditar, contra el impuesto que se determine en su declaración anual, el ISR pagado por la sociedad que distribuyó los dividendos o utilidades, siempre que quien efectúe el acreditamiento a que se refiere este párrafo considere como ingreso acumulable, además del dividendo o utilidad percibido, el monto del ISR pagado por dicha sociedad correspondiente al dividendo o utilidad percibido y además cuenten con la constancia y el comprobante fiscal a que se refiere la fracción XI del artículo 76 de esta ley.

Asimismo, estarán sujetas a una tasa adicional del 10 % sobre los dividendos o utilidades distribuidos por las personas morales residentes en México. Estas últimas, estarán obligadas a retener el impuesto cuando distribuyan dichos dividendos o utilidades, y lo enterarán conjuntamente con el pago provisional del periodo que corresponda. El pago realizado conforme a este párrafo será definitivo.

¿Los dividendos, al provenir de las utilidades de las empresas, son gravados tanto por la persona moral como la persona física?

Para que la persona física pueda acreditar el pago realizado por la persona moral, esta debe de considerar como parte de su ingreso acumulable el impuesto pagado a nivel corporativo. Para esto, los dividendos deben ser piramidados al multiplicarlos por un factor de 1.4286, como lo estipula el artículo 10 de la LISR que establece:

¿Puede haber diferencias entre el impuesto retenido por la persona moral y el que calcula el accionista?

Pueden existir diferencias, ya que si bien, los dividendos son las utilidades que se reparten a los accionistas y deben estar debidamente registradas en los estados financieros de la empresa y como quedó señalado, en una asamblea ordinaria se va a determinar si la utilidad se reparte en forma de dividendos o no y la cantidad que corresponde a cada accionista de acuerdo con el monto de su capital, lo cierto es que para el pago del impuesto, el procedimiento para su cálculo y aplicación de tarifas es distinto. La persona moral lleva a cabo la piramidación con base en una tasa del 30 % mientras que la persona física puede llegar a gravar con una tasa hasta del 35 % situación que lo llevaría a que en su declaración anual siga pagando el impuesto.

Conclusiones

Lo importante es que los lectores identifiquen que los dividendos deben tener el tratamiento jurídico-fiscal que señalan las leyes, dado que es el principal derecho patrimonial de los socios en sociedades de capital.

Recordemos que el CFDI que se aplica es el de retenciones e información de pagos el cual requiere de un complemento para que sea valido, que en el caso, será el de dividendos, asimismo el CFDI que se emita, funcionará como constancia de retenciones del ISR causado por dicha operación.

México

Av. Paseo de la Reforma 560 - Int. 30, Lomas - Virreyes, Lomas de Chapultepec, Miguel Hidalgo,Ciudad de México, C.P. 11000.

Tel:+52 (55) 9419-0097

Colombia

Calle 120 A Nº 7-62 / 68, Oficina 403, Edificio CEI III, Usaquén.

Tel:031 3828287 / 3828284 / 3828283

Panamá

Calle 65 Este, San Francisco, Ciudad de Panamá

Tel:+507(2) 974-796/81

EUA

9595 Six Pines Drive Bld 8 Level 2, Suite 8210, The Woodlands, Houston, Texas. 77380

E-mail: contacto@ips-globalconsulting.com

Perú

C. Miguel Dasso 134 ofc. 201 / San Isidro Lima - Perú

Tel:+571 317 7452078